Compania de textile se așteaptă ca profitabilitatea sa să crească semnificativ, iar veniturile să crească la aproximativ 2.000 de crore Tk în viitor.

Ilustrație TBS

„>

Ilustrație TBS

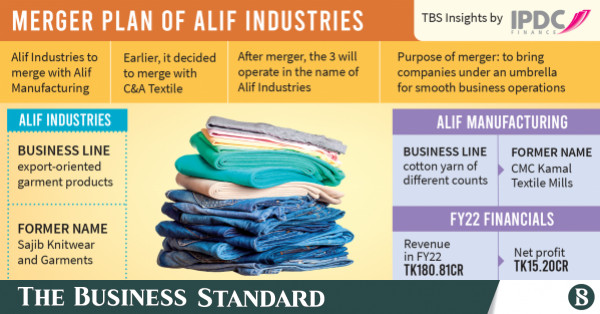

Aleef Group, un conglomerat de textile cu zeci de companii, plănuiește să fuzioneze cele trei companii listate la bursă într-o singură entitate, în speranța extinderii afacerii și a reducerii costurilor de administrare și management.

Conform planului, Alif Industries, Alif Manufacturing Company și C&A Textile vor fi operate sub un singur management.

Compania de textile se așteaptă ca profitabilitatea sa să crească semnificativ, iar veniturile să crească la aproximativ 2.000 de crore Tk în viitor.

Prin urmare, acționarii vor beneficia de dividende mai mari.

În FY 2021-22, veniturile anuale ale Alif Industries au fost mai mici de 100 de milioane de Tk, în timp ce veniturile anuale ale Alif Manufacturing au fost mai mari de 150 de milioane de Tk.

Fuziunea dintre Alef Industries și Alef Manufacturing a fost anunțată recent, în timp ce Alef Industries și C&A Textiles și-au anunțat fuziunea în urmă cu două luni. Fuziunea dintre Alif Industries și C&A Textile este deja în derulare.

„După finalizarea fuziunilor, avem de asemenea planuri de a fuziona celelalte companii textile ale noastre cu Alef Industries”, a declarat Azimul Islam, directorul general al Alef Group.

El a adăugat: „După fuziunea celor trei companii listate, Alef Industries va fi compania-mamă, ceea ce o va ajuta să fie una dintre cele mai mari companii textile listate la bursă”.

În dezvăluiri separate către bursă, Alef Industries și Alef Manufacturing au anunțat că consiliile lor de administrație au aprobat în unanimitate fuziunea. Cu toate acestea, fuziunea este supusă aprobării băncilor, creditorilor, acționarilor, părților interesate și a Curții Supreme.

Odată ce planul de fuziune este aprobat, acționarii Alif Manufacturing vor primi o acțiune din Alif Industries la o rată proporțională.

De ce Aleef Industries fuzionează alte entități comerciale?

Alef Industries Company și Alef Manufacturing Company sunt companii surori ale Grupului Alef și operează sub conducere comună.

Alif Industries produce produse de îmbrăcăminte orientate spre export, iar Alif Manufacturing produce fire de diferite dimensiuni.

Prin urmare, conducerea a considerat că, dacă ambele ar fi fuzionate, costurile de management și de management ar scădea semnificativ, ceea ce ar ajuta compania să obțină un profit mai mare decât înainte.

Ambele companii au fost listate în anii 1990. După ce au rămas pe piața OTC o perioadă lungă din 2009, Aleef Industries și Aleef Manufacturing Company au revenit la consiliul principal al burselor în 2017.

Alif Group a achiziționat C&A Textile pentru a reînvia temerile de pierdere pe bursă, deoarece fostul său proprietar a fugit din cauza complicațiilor legate de împrumut.

Alef Group a achiziționat apoi acțiunile sponsorului și managerului și acum operează compania.

Azim Al-Islam a spus că fuzionarea a trei companii într-o singură entitate va reduce costurile administrative și organizaționale, deoarece aceste trei companii au multe departamente, zone funcționale și consilii de administrație similare. Fuzionarea a trei companii într-o singură entitate va ajuta la reducerea costurilor.

El a spus că Alif Manufacturing Company face fire din bumbac. Alif Industries este un producător de îmbrăcăminte și țesături, în timp ce C&A se ocupă de confecții, vopsit și tricotat.

„Așadar, când combinăm toate aceste produse, obținem produsul final de îmbrăcăminte. Prin urmare, după finalizarea fuziunii menționate, Alif Industries va trebui doar să importe bumbac și să expedieze îmbrăcămintea (produsul final); valoarea adăugată va fi de aproximativ 90% dolari. , iar 10% vor trebui achiziționate Doar % din materiale precum accesorii etc. sunt din străinătate.

Ca răspuns la o întrebare despre modul în care acţionarii vor beneficia de pe urma acestei fuziuni, el a spus că o companie cu adevărat integrată pe verticală va putea capta o cotă mai mare de piaţă.

„În plus, economiile de costuri și eficiența afacerii vor crește valoarea economică adăugată. Marjele nete vor crește semnificativ ca urmare și ne așteptăm să plătim acționarilor noștri o rată a dividendelor mult mai mare și să creăm valoare pentru acționari”, a adăugat el.

„Mândru pasionat al rețelelor sociale. Savant web fără scuze. Guru al internetului. Pasionat de muzică de-o viață. Specialist în călătorii.”

More Stories

Vietnamul însoțește și sprijină mereu investitorii români: PM

Compania de curierat romaneasca Sameday achizitioneaza omologul sau maghiar Sprinter

Prim-ministrul îl găzduiește pe ministrul român al Economiei, Antreprenoriatului și Turismului